目次

お金に働いてもらうとは、労働による収入だけでなく、資産を活用して収入を得ることを指します。これは、資産形成の重要な概念です。資産形成とは、時間をかけて財産を増やし、経済的安定を図るプロセスです。以下に、その基本を説明します。

1. 貯蓄と投資の違い

貯蓄は、安全性が高い預金口座にお金を預けることです。一方、投資は、リスクを伴うが高いリターンを期待できる金融商品や不動産にお金を投入することで、お金は時間とともに増加します。

2. 複利の力を活用

複利とは、元本に加え、得られた利息や配当も再投資することで、雪だるま式に資産が増える効果です。複利効果を最大限に活用するためには、早い段階からの投資が重要です。時間が経つほど、投資額が大きくなり、最終的なリターンも増加します。

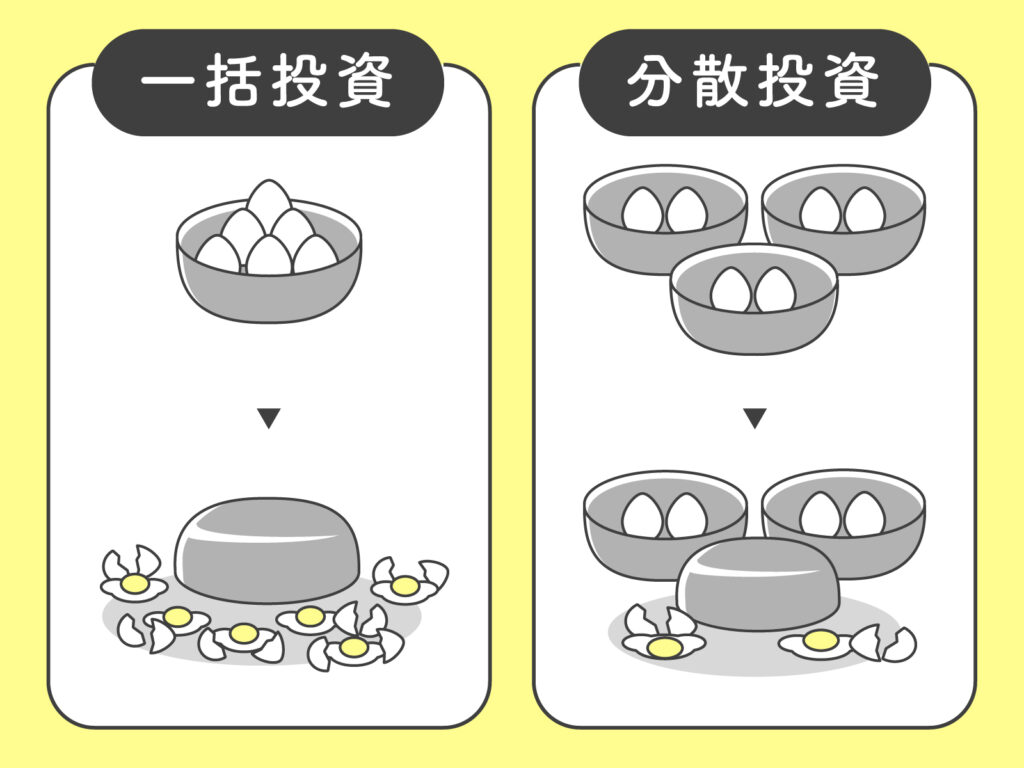

3. 分散投資の重要性

株式、債券、不動産、国際投資などの投資のリスクを軽減するためには、資産を複数の異なる投資先に分散することが重要です。これにより、特定の投資先が不調であっても、他の投資がそれを補うことができます。

上記の例によりますと、単利と複利で『30年間で3倍(=3,643万円の差)』にまで増えました。お金に働いてもらうというのはつまりこのようなイメージに近いかと思います。

お金に働いてもらうためには、貯蓄だけでなく、計画的な投資が不可欠です。また、利回りなど考慮して効率的に資産を増やし、経済的自由を手に入れましょう。老後に資産を2,000万円以上「作れる」「作れない」の違いは、お金を働かせているか、いないかの違いによります。

ところで、上記だと銀行(単利0.001パーセント)だとお金が増えないは明白になったかと思います。でも、親に『銀行にお金を貯金しなさい。』って子供の頃にみんな言われたことはありませんでしたか?

あなたは親から言われていませんか?

実は「親世代」は銀行に預けるのは、実は正解でありました。ただ私達は、この内容は今の私たちの選択肢としては正解ではございません。

老後2000万円問題は、退職後の生活費に対する準備資金として提起されましたが、現在では物価上昇や年金制度の見直し、医療費の増加などが影響し、必要な資金がさらに増える可能性があります。具体的には、インフレーションによる物価上昇や公的年金の減少、医療や介護費用の増加により、老後に備えるべき資金が4000万円に達するという見通しが出てきており、より早期からの資産形成と計画的な運用が求められています。

老後に資産が不足している場合、働くしかない現実をまずは受け入れる必要があります。再就職やパートタイムの仕事を積極的に探し、生活費を補填しましょう!働き続けることで、経済的な安定を保ち、老後の生活を維持するための手段となります。

大切な家族(パートナー)がいる方は、より真剣に考えるべきであるのは言うまでも無いかと思います。将来困らないために今からできる事を話し合って行動に移すことをおすすめします。将来のことをしっかりと考えていきましょう!!